▲經濟學人刊載“Has the pandemic shown inflation to be a fiscal phenomenon? ”(新冠肺炎疫情是否顯示通膨為財政現象?)一文,探討通膨歷史和經濟政策。(圖/翻攝自經濟學人)

(編按:《雲論》特別企劃「解讀經濟學人》」專欄,盼從每週重要的政經時事出發,邀請專家學者解析評論,提供台灣經濟與產業政策前進的動能,讓讀者與全球政經時事零距離。)

● 周治邦/臺灣大學國家發展研究所兼任教授

經濟學人在12月18日刊登了“Has the pandemic shown inflation to be a fiscal phenomenon? A decade of QE did not cause much inflation. Fiscal stimulus has sent it soaring”一文。

該文鳥瞰最近有關經濟政策與通貨膨脹的歷史,並認為2010年代富國的中央銀行雖以量化寬鬆(QE)政策大量製造貨幣,但由於政府採財政撙節(fiscal austerity),因而通膨遠低於中央銀行的目標。然而,新冠肺炎入侵後,中央銀行進行更多的量化寬鬆,造成各國財政激勵支出總合達到全球國內生產毛額10%的108億美元,從而造成通膨。而支出最高的美國,11月消費者物價指數(CPI)的年成長率達到6.8%,因而迫使聯準會在12月15日宣稱通膨構成重大威脅。

▲報導指出,聯準會準備對抗通膨,外界預估明年可能升息3碼。(圖/路透)

對米爾頓,費利曼(Milton Friedman)的信徒而言,財政政策主導通膨的現象,看似抵觸了他所謂通膨「到處且總是一個貨幣現象」的說法。雖然過去中央銀行都被定罪為通膨的元凶,但新冠肺炎時期的經驗,是否顯示通膨已是一個財政現象?

財政激勵手段是「類似增加現金支出」

該文接著指出,家計單位資產負債表擴張,因而增加消費意願,是財政激勵措施製造通膨的途徑。假設政府對投資人發行公債以取得現金,然後立即無償移轉給家計單位。接著中央銀行透過量化寬鬆政策,製造新的貨幣以買回投資人手上的公債。

總合而言,政府並未增加公債發行,而是發放現金。而這正吻合新冠肺炎時期政府所採用的政策組合。包括美國、英國及日本的中央銀行共買了超過9兆美元的資產,因而造成商業銀行的存款金額大增。例如,美國的銀行存款由2020年初的13.5兆美元增加到目前的18兆美元。

▲疫情期間,美、英、日的央行共購買9兆美元以上的資產,美國銀行存款來到18兆美元。(圖/取自免費圖庫pixabay)

這引發了下列爭論:到底是財政激勵措施造成家戶財富增加的效果大,還是量化寬鬆政策造成現金及債券增加的效果大?一家著名研究機構的研究員克里斯.馬許(Christ Marsh)認為,新冠肺炎後,這種經由挹注現金造成家計單位資產負債表增加的特殊現象,引導出重新定義貨幣主義(monetarism)的必要性。

然而,有些經濟學家卻認為,除了在2020春天,人們對現金極度飢渴的時期外,量化寬鬆政策幾乎無效。他們認為,若新冠肺炎危機後,中央銀行開始縮表,但仍持續承諾維持長期利率趨近於零,則財政激勵措施仍會增加家計單位財富,因而導致消費及物價水準的上升。

擴大對貨幣的定義支持貨幣主義說法

然而,如果擴大對貨幣的定義,則認為相對財政激勵措施而言,量化寬鬆無效的說法,是和貨幣主義相容的。

在利率趨近於零時,要區分中央銀行創造的電子錢(electronic money)與政府發行的債券相當困難。這是因為如同債券一般,中央銀行也對電子錢給付利息,因而兩者呈替代關係。另一方面,一般投資人著重債券流動性,因而願意接受一個較其他投資為低的利率,而這也類似於一般大眾願意接受一個較低的存款利率。

因此,上述說法呼應2020年12月時,聯準會聖路易分行的大衛.安德費特(David Andolfatto)所謂「應視國債的性質較類似流通中的現金而非債務」的講法。同時他也警告美國人,應該為新冠肺炎期間,國債一次性大幅增加會導致通膨一次性爆發預做準備。

若現金和債券是替代品,就會如同像2010年代的經驗,並未造成通膨壓力。但如果兩者如同目前,其加總值增加,則會加速通膨。

上述講法推到極致,就會如同史丹佛大學教授約翰.科克朗(John Cochrane)在1990年代初所宣稱的「物價水準的財政理論(fiscal theory of the price level)」。該理論認為,政府發行的貨幣及債券類似於公司的股票,其價值取決於民眾對未來貨幣政策的預期。若政府無法承諾未來會以預算盈餘彌補負債,則就如同公司股權會被稀釋般,其結果就是出現通貨膨脹。

該文的論述核心是,若將政府發行的債券視同如流通中的現金,為廣義貨幣定義的一部分,則可解釋為何通膨出現於最近,而非全球金融危機時期。以下則進一步以聯準會的資產負債表以及美國財政赤字的資料,與實質生產面的變動,來解讀美國與我國近來的通膨現象。

聯準會資產「負債表規模」及政府赤字預算 在全球金融危機及新冠疫情期間皆大增

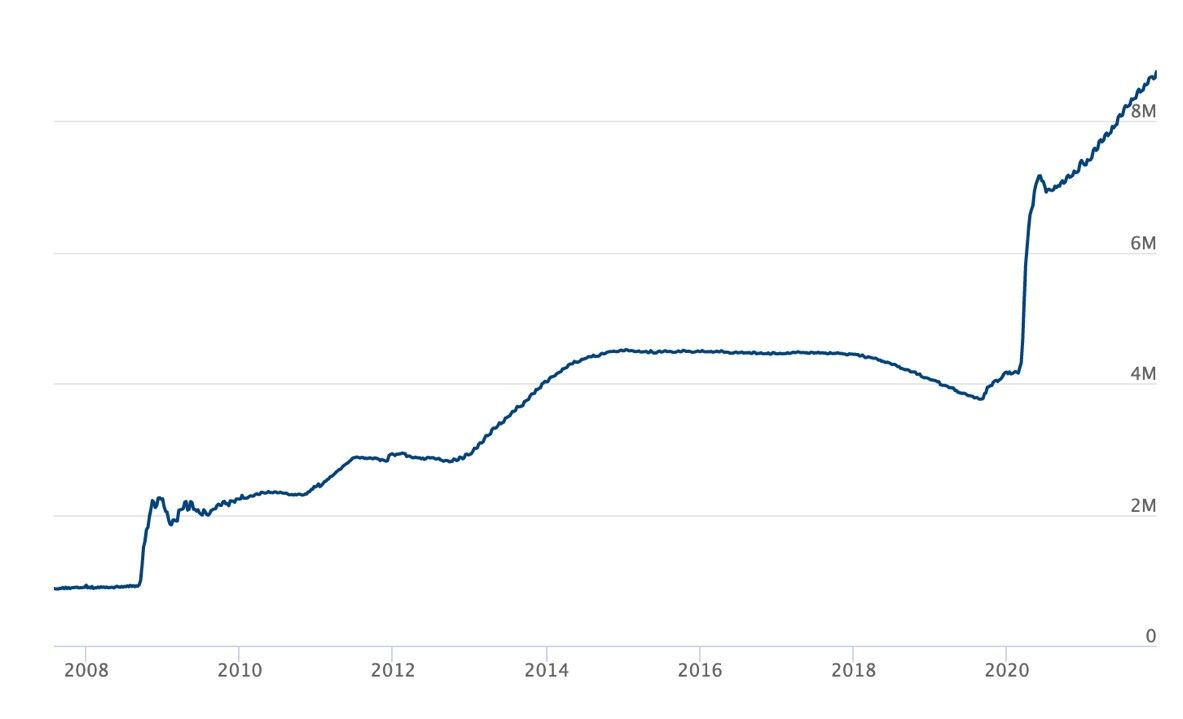

▲ 圖一、美國聯準會2007~2021年資產負債表的規模(單位:百萬美元)(圖/翻攝自Board of Governors of the Federal Reserve System)

通常對美國量化寬鬆政策的討論會先觀察聯準會資產負債表的大小,也就是總資產(包括外匯、政府公債及不動產抵押證券等)和權益與總負債(包括現金及存款準備金)兩者加總相等時的數據。其2007年到目前為止的情形如圖一所示。

圖一顯示,在全球金融危機爆發的2008年9月,聯準會資產負債表的規模僅為9,053億美元,隨即大幅增加到2008年11月的2.11兆美元。之後在歷經三次量化寬鬆政策後,則增加到2014年12月的4.49兆美元。相對地,在2020年2月,此規模為4.17兆美元。而在新冠疫情爆發後,隨即大幅增加到2021年6月的7.09兆美元,而到近來又增加到2021年12月的8.66兆美元。

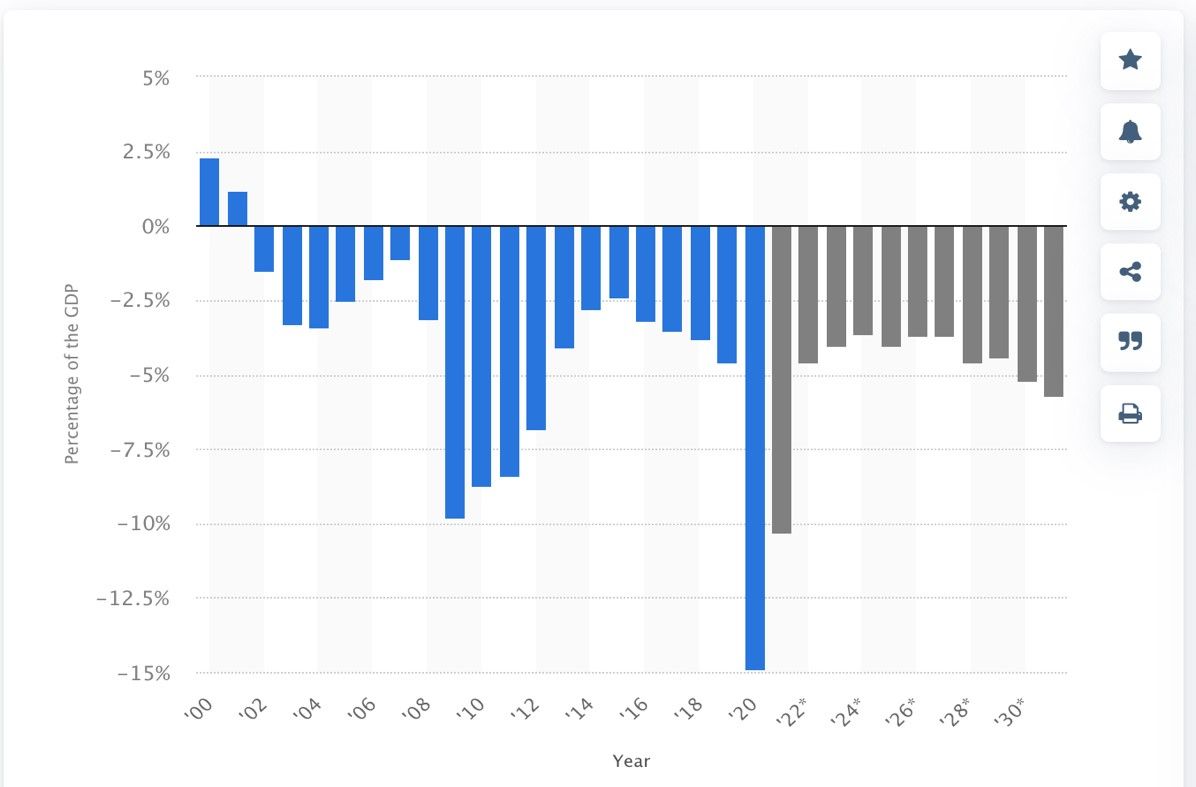

至於美國政府的財政激勵措施,則可觀察圖二所顯示2000年到2031年政府預算赤字佔國內生產毛額比重的預估情形。

該圖顯示,此比重由2008年的3.1%,快速增加到2009年的9.8%,之後雖呈減少趨勢,但到2012年仍達到6.8%。反觀在最近一段時間,則由新冠肺炎爆發前2019年的4.6%,快速增加到2020年的14.9%,而到2021年則預期會達到10.3 %。

▲圖二、2000~2031年美國政府預算赤字佔國內生產毛額比重。(圖/翻攝自statista)

因此,在全球金融危機時期(2008 ~ 2014),美國聯準會的資產負債表由9,053億美元大幅增加到4.49兆美元,且政府預算赤字佔國內生產毛額的比重也連續四年(2019 ~ 2012)超過6%。然而,基於下列理由,全球金融危機時期所蓄積的大量錢潮並未製造通膨,但卻在新冠疫情期間一次宣洩出來。

近來通膨源自於「美中貿易衝突」及「塞港問題」

首先,2008年全球金融危機造成美國房地產投資人大幅虧損以及大量的隱藏性失業人口。雖然聯準會因購買許多不動產抵押證券(MBS)而釋放大量貨幣,且隨後做為政府的紓困資金,但多數美國人仍必須先清償債務。

反觀在新冠疫情期間,美國只在邊境封鎖時期出現短暫大量失業的問題。而在解封,民眾陸續回到工作崗位後,出現股票及房地產市場飆漲,導致民眾消費意願增加,從而製造通膨壓力。其次,就供給面而言,在全球金融危機期間,並無重大國際貿易摩擦事件,因而從2009年之後,全球貿易值仍呈現增加趨勢。換言之,美國仍能享受其他國家(尤其是中國)所提供的廉價財貨。

然而,從美國前總統川普2017年上台後,美中貿易衝突日益增加,導致到了2019年時,全球貿易值反較前一年減少。另一方面,新冠疫情所造成的塞港問題,也導致美國進口產品價格增加,從而製造通膨壓力。

能源原物料價格上漲導致國內通膨

我國11月的消費者物價指數年增率達到2.84%,創下近期新高。然而,我國並未如美國實施量化寬鬆政策,而所實施的財政激勵政策,不管是金融危機時期的消費券,或近來的三倍券及五倍券,以及其他的紓困方案,其所佔國內生產毛額的比重,也遠低於美國。

▲作者指出,台灣在疫情下的財政激勵政策並非是通膨主因,觀察五倍券等政策,都只佔國內相當小一部份的國內生產毛額比重。(圖/記者郭世賢翻攝)

仔細分析我國2.84%的通膨來源,會發現是進口導致。其中交通通訊類佔家計單位消費金額14.3%,而其指數上漲了7.16%,也就是貢獻了1.02%(14.3% × 7.16%),而食物類佔家計單位消費金額的24.3%,而其指數則上漲4.68%,也就是貢獻了1.14%。

因此,其餘佔家計單位61.4%消費金額的財貨與勞務,只貢獻了通膨0.68%。由於交通通訊類支出和油、電價格直接相關,而食物類所包含的餐、飲消費和油、電價格間接相關,因此,我國的通膨是因進口能源相關產品的大幅上漲。而這些產品,尤其是天然氣價格的上漲,則是因歐盟尋求淨零碳排目標的過程中,反而大幅增加了對天然氣的需求。

穩定物價和淨零碳排目標相互衝突

11月30日時,政府將汽油貨物稅每公升6.83元調降至5.83元,確實是對症下藥。然而,調整油品價格是兩面刃;調降可以降低通膨,而調升雖製造通膨壓力,但可達到減碳目標。

而這引發政府面臨在「短期控制通膨」與「長期達到淨零碳排目標」取捨間的兩難問題。基於下列理由,政府會更重視前者:首先,若政府無法解決短期的通膨問題,則會面臨下次選舉垮台的問題,因而長期的環境問題變得無足輕重。其次,課徵碳稅或碳費是達到減碳的有效手段,但課徵幅度必須視貿易競爭對手國的行動。

當日本和新加坡對二氧化碳每公噸排放只分別課徵3及4美元時,我國不可能比照瑞典去課徵到137美元。最後,政府財政若有盈餘,則必須先彌補勞保及公保等各式退休金的虧損,因而無法對綠能及減碳技術大幅補貼。

熱門點閱》

● 以上言論不代表本網立場,歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net,或點此投稿。本網保有文字刪修權。

我們想讓你知道…經濟學人一文指出,若將政府發行的債券視同如流通中的現金,視為廣義貨幣定義的一部分,則可解釋為何通膨出現於最近,而非全球金融危機時期。